ƒоллар продолжает доминировать на финансовых рынках, а основные американские фондовые индексы наход€тс€ под давлением, остава€сь в зоне критических уровней поддержки, отдел€ющих долгосрочный бычий тренд от медвежьего. ”частники рынка продолжают оценивать опубликованные ранее на этой неделе инфл€ционные индикаторы, указавших на продолжающийс€ рост инфл€ции в —Ўј.

ак следует из данных Ѕюро статистики труда —Ўј, опубликованным в минувшую среду, в июне инфл€ци€ в —Ўј ускорилась с 1,0% до 1,3%, а в годовом выражении подскочила до самого высокого уровн€ за последние 40 лет, составив 9,1% (в годовом исчислении) против 8,6% в мае и рыночных ожиданий 8,8%. —толь резкий рост инфл€ции, несмотр€ на действи€ ‘–—, усилил ожидани€ участников рынка в отношении более быстрого ужесточени€ монетарной политики американского центрального банка, и ввиду этого доллар продолжает укрепл€тьс€, значительно опережа€ своих основных конкурентов на валютном рынке.

¬чера индекс доллара DXY пробил очередной Ђкруглыйї уровень 109.00, подн€вшись к отметке 109.14 и прибавив за неделю еще 200 пунктов. Ёто уже 3-€ подр€д недел€ роста DXY, после того как в июне 2021 года индекс доллара находитс€ в устойчивом бычьем тренде (о динамике доллара и DXY см. также наши обзоры за 08.07.2022 Ђ»ндекс доллара DXY: немного истории, текуща€ ситуаци€, перспективыї и за 13.07.2022 Ђƒоллар и американские бонды: что сейчас выгоднее?ї). ”читыва€ сильный бычий импульс, а также долгосрочный восход€щий тренд DXY, пробой вчерашнего локального максимума 109.14 станет сигналом дл€ наращивани€ длинных позиций по фьючерсам DXY Ђс перспективой роста в сторону многолетних максимумов 121.29 и 129.05, достигнутых, соответственно, в июне 2001 года и в но€бре 1985 годаї.

¬ то же врем€ в конце столь успешной дл€ доллара недели возможна его некотора€ нисход€ща€ коррекци€, котора€ может быть спровоцирована слабыми макроданными, публикаци€ которых намечена на 12:30 и 14:00 (GMT). ¬ это врем€ будут опубликованы важные индикаторы: в 12:30 данные по розничным продажам в —Ўј и в 14:00 предварительный индекс потребительского довери€ ћичиганского университета.

Ќа потребительские расходы приходитс€ больша€ часть общей экономической активности населени€, в то врем€ как внутренн€€ торговл€ составл€ет наибольшую часть роста ¬¬ѕ. ќжидаетс€ рост показателей, но их относительное снижение может оказать на доллар краткосрочное негативное вли€ние. на доллар, а рост показател€ позитивно отразитс€ на USD.

»ндекс потребительского довери€ также €вл€етс€ опережающим индикатором потребительских расходов и отражает уверенность американских потребителей в экономическом развитии страны.

ќжидаетс€ его очередное относительное снижение (предыдущие значени€ индикатора: 50,0, 58,4, 65,2, 59,4, 62,8, 67,2 в €нваре 2022 года), что также может спровоцировать ослаблении доллара.

»нфл€ци€ в —Ўј все же растет, причем стремительными темпами, и это не может не настораживать американских потребителей. ”частники рынка также задумываютс€ об успешности действий ‘–— в отношении сдерживани€ ускор€ющейс€ инфл€ции. Ќесмотр€ на предприн€тые ранее ‘–— шаги в этом направлении (начало цикла повышени€ процентных ставок в марте этого года и сокращение объема баланса ‘–— в июне), инфл€ци€ в —Ўј продолжает стремительно расти.

» вот уже в среду вечером глава ‘–Ѕ —ан-‘ранциско ћэри ƒэйли за€вила, что возможно повышение ставки в июле на 100 б.п. ќднако вчера представитель ‘–— ристофер ”оллер за€вил, что рынки, возможно, забежали вперед, прогнозиру€ повышение ставки на 100 базисных пунктов в июле. “ем не менее он также может склонитьс€ к большему повышению ставки, если данные по розничным продажам и жилью окажутс€ сильнее, чем ожидалось.

¬ насто€щее же врем€ участники рынка, согласно CME Group FedWatch, закладывают в цены 50% веро€тность повышени€ ставки на 100 б.п. в июле по сравнению с 80% во врем€ европейской сессии в четверг.

“аким образом, сегодн€шние макро данные по —Ўј могут, как мы отметили выше, спровоцировать коррекцию доллара, при условии если они окажутс€ хуже прогноза (подробнее см. в ¬ажнейшие экономические событи€ недели 11.07.2022 Ц 17.07.2022). ¬р€д ли эта коррекци€ будет иметь продолжительный характер, однако она может предоставить некоторую передышку участникам рынка, став€щих на ослабление доллара и покупател€м активов американского фондового рынка.

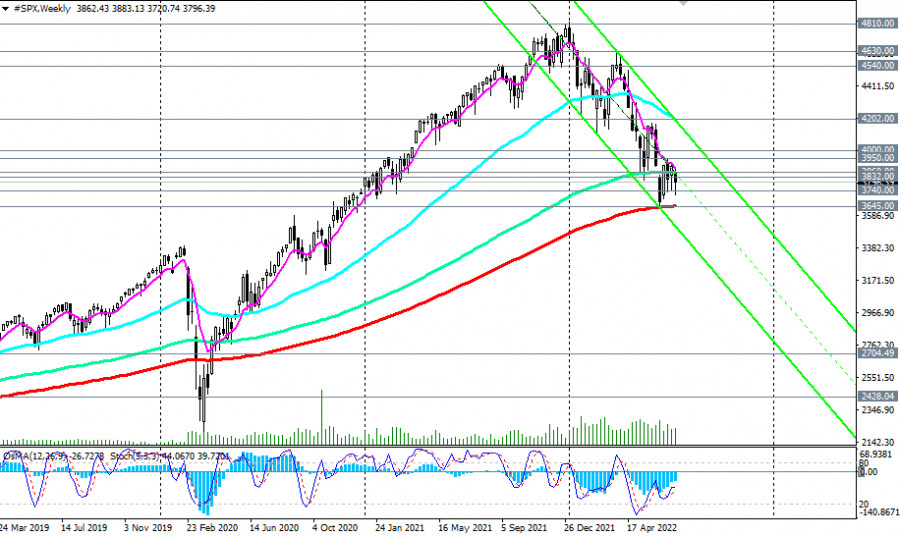

„то касаетс€ последнего, то, как мы отметили в начале нашего обзора, основные американские фондовые индексы наход€тс€ под давлением, остава€сь в зоне критических уровней поддержки, отдел€ющих долгосрочный бычий тренд от медвежьего (подробнее см. в ЂS&P 500: технический анализ и торговые рекомендации на 15.07.2022ї).

“ак, индекс широкого рынка S&P 500 (в торговом терминале он отражаетс€ как CFD #SPX) на момент публикации торгуетс€ вблизи отметки 3796.00, скорректировавшись после вчерашнего падени€ ниже локального уровн€ поддержки 3740.00.

Ќесмотр€ же на текущую восход€щую коррекцию, в целом сохран€етс€ негативна€ динамика S&P 500 и всего американского, да и не только американского, фондового рынка. »нвесторы предпочитают безопасный доллар.

Ќапомним, что сегодн€ волатильность на рынке, прежде всего в котировках доллара и американских фондовых индексов, вырастет в 12:30 и 14:00 (GMT).

*) об особенност€х торговли индексом S&P 500 см. в статье ЂS&P500: американский фондовый индекс (характеристики, рекомендации)ї