Долар зміцнюється з відкриття сьогоднішнього торговельного дня, а індекс DXY зростає. Так, на момент публікації цієї статті ф'ючерси DXY торгуються поблизу позначки 101.57, на 31 пункт вище за локальний 9-місячний мінімум 101.26, досягнутий минулого тижня (див. також Індекс долара #USDX: сценарії динаміки на 26.01.2023).

Загалом зберігається низхідна динаміка долара, тоді як учасники ринку готуються до публікації (1 лютого) рішення ФРС щодо відсоткової ставки.

Вчора своє засідання, присвячене питанням монетарної політики, провів Банк Канади. Його керівники очікувано підвищили відсоткову ставку на 0,25%, але зазначили, що, швидше за все, утримуватимуть ставку на поточному рівні 4,5%, оцінюючи вплив сукупного підвищення ставок.

Економісти вважають, що підвищення ставки на цьому засіданні може бути останнім з огляду на поточні економічні перспективи: у Банку Канади також зазначили, що «зростання світової економіки знизиться з 3,6% у 2022 році до 1,9% у 2023 році; зростання в США сповільниться до 2,0% у 2022 році та 0,5% у 2023 році.

"З'являється все більше доказів того, що обмежувальна економічна політика уповільнює економічну активність, особливо витрати домогосподарств", - також заявили у банку, при тому, що "глобальна інфляція залишається високою і має широку базу".

Іншими словами, керівники Банку Канади визнали, що світова економіка, а разом з нею і світові центральні банки, перебуває у дуже непростій ситуації: інфляція залишається високою, при тому, що ризики рецесії світової економіки зростають, а в окремих країнах та регіонах із найбільшою світовою економікою вона вже стоїть на порозі.

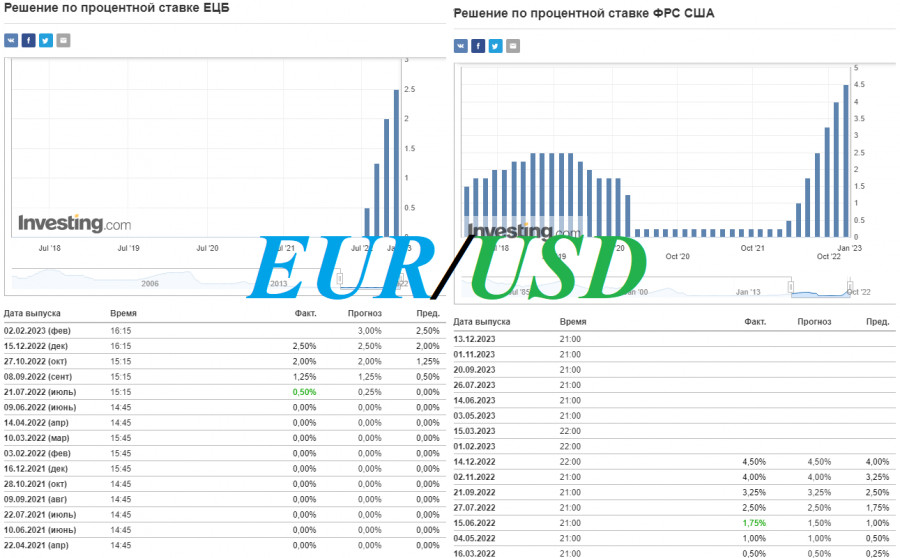

Ці заяви з боку Банку Канади прозвучали якраз напередодні засідань центральних банків США, Великобританії, єврозони, які відбудуться наступного тижня. І тут перевага, мабуть, залишається на боці ЄЦБ. Якщо ФРС близька до завершення циклу жорсткості своєї монетарної політики, а Банк Англії перебуває в дуже складній ситуації, де економічні обставини не дозволяють йому проводити агресивну монетарну політику, то ЄЦБ у цьому плані має набагато більше простору для маневру, враховуючи також диференціал у рівнях процентних ставок. у США та єврозоні 4,50% та 2,50% відповідно.

На засіданні у грудні базову процентну ставку ЄЦБ за кредитами було підвищено до 2,5%, а за депозитами — до 2%. За грудневими оцінками економістів, 2023 року інфляція в єврозоні становитиме 6,3%, а 2024-го — 3,4%.

"Рада керуючих вважає, що процентні ставки, як і раніше, повинні будуть значно підвищуватися... з метою забезпечення своєчасного повернення рівня інфляції до середньострокового цільового рівня 2%", - повідомлялося в заяві за підсумками засідання ЄЦБ.

"У найближчому майбутньому зростання відновиться в міру ослаблення нинішніх зустрічних вітрів. Загалом, за прогнозами персоналу Eurosystem, зростання економіки становитиме 3,4% у 2022 році, 0,5% у 2023 році, 1,9% у 2024 році та 1, 8% у 2025 році", - додається в повідомленні ЄЦБ за підсумками грудневого засідання.

Виступаючи минулого тижня на Всесвітньому економічному форумі в Давосі, глава ЄЦБ Крістін Лагард заявила, що "інфляційні очікування не слабшають", і "ЄЦБ продовжуватиме підвищувати ставки". На її думку, "інфляція надто висока", і "ЄЦБ має намір своєчасно знизити її до 2%".

Керуючий Банком Франції Франсуа Вільруа де Гальо в рамках економічного форуму в Давосі також заявив, що боротьба з високою інфляцією в ЄС є далекою від завершення, тому він розраховує на подальше значне підвищення процентної ставки в найближчі місяці. Голова Центрального банку Нідерландів Клаас Кнот також повідомив про подальше посилення монетарної політики, зазначивши, що темп коригування значення 50,0 процентних пунктів буде збережено і не знижуватиметься, як розраховували деякі експерти.

Що стосується ФРС, то всі останні заяви щодо перспектив монетарної політики були зроблені її керівниками минулого тижня (тепер настав так званий режим тиші перед засіданням ЦП наступного тижня). Вони також заявили про необхідність продовження боротьби із високою інфляцією. Так, глава ФРБ Нью-Йорка Джон Вільямс заявив, що в поточній ситуації, коли інфляція залишається високою, а попит та пропозиція демонструють ознаки дисбалансу, необхідно продовжувати посилення монетарної політики, щоб повернути темпи зростання цін на цільовий рівень 2,0%. Економісти, однак, вважають, що уповільнення зростання інфляції в США наприкінці минулого року (річний CPI у грудні продовжив уповільнення після 7,1% у листопаді, 7,7% у жовтні, 8,2% у вересні, а також червневого максимуму у 9,1%) може виступити як каталізатор пом'якшення «яструбиної» риторики, і ФРС США піде на коригування не на 50,0 базисних пунктів, а на 25,0 базисних пунктів, нівелюючи ризики настання рецесії в економіці країни та чекаючи результатів проведених раніше агресивних підвищень процентної ставки.

Тепер учасники ринку чекають від ФРС підвищення процентної ставки 1 лютого лише на 0,25%, після чого американський ЦБ, ймовірно, займе вичікувальну позицію.

Сьогодні на учасників ринку чекає публікація цілого блоку найважливішої макро статистики по США, серед якої індикатор (попередній і найважливіший) динаміки ВВП США за 4-й квартал (очікується, що показник сповільнився з 3,2% до 2,8%). обсягів замовлень на товари тривалого користування за грудень та щотижневий звіт Мінпраці з даними щодо кількості заявок на допомогу з безробіття.

Попередні дані, що вийшли минулого тижня, загалом виявилися позитивними. Так, кількість первинних заявок на допомогу з безробіття зросла на 190,0 тис., що менше як прогнозів у 124,0 тис., так і попереднього показника 205,0 тис., тоді як загальна кількість громадян, які отримують допомогу від держави , зросло до 1,647 млн, що менше за очікувані 1,660 млн. Ці та опубліковані на початку місяця дані кажуть, що американський ринок праці знаходиться в хорошій формі, а рівень безробіття і кількість безробітних залишаються на мінімальних допандемійних рівнях.

Якщо сьогоднішні американські макро дані також виявляться позитивними й, особливо, якщо перевершать прогнозні значення, то варто чекати на зміцнення долара (про важливі події тижня див. у Найважливіші економічні події тижня 23.01.2023 – 29.01.2023).

З технічної ж точки зору EUR/USD продовжує розвивати висхідну динаміку, торгуючись на момент публікації статті поблизу позначки 1.0900 і неухильно підвищуючись до ключових рівнів опору 1.1000, 1.1130, пробою яких остаточно виведе пару в зону довгострокових. у EUR/USD: сценарії динаміки на 26.01.2023).