Tras los resultados de dos publicaciones inflacionistas, el dólar volvió a hacerse notar. Cabe destacar que los operadores de pares del dólar ignoraron por completo el informe sobre el crecimiento del índice de precios a la producción, todos cuyos componentes salieron en la "zona verde". Sin embargo, reaccionaron con fuerza al muy contradictorio índice de precios al consumo. A pesar de las señales contradictorias, los operadores interpretaron el informe a favor de la divisa estadounidense.

En particular, el par eur/usd actualizó el jueves un mínimo de tres días, cayendo de 1,0640 a 1,0526. Más de 100 pips en pocas horas: una volatilidad impresionante (para los tiempos actuales). Sin embargo, no hay que tener prisa por abrir posiciones cortas: los vendedores del par no sólo no lograron consolidar su éxito, sino que tampoco lograron mantener sus posiciones. Al comienzo de la jornada del viernes, los compradores volvieron a tomar la iniciativa. Por lo tanto, surge la pregunta: ¿la inflación ayudará realmente al billete verde a cambiar la situación a su favor, o se trató de un éxito temporal y momentáneo? Intentemos dar sentido a la situación.

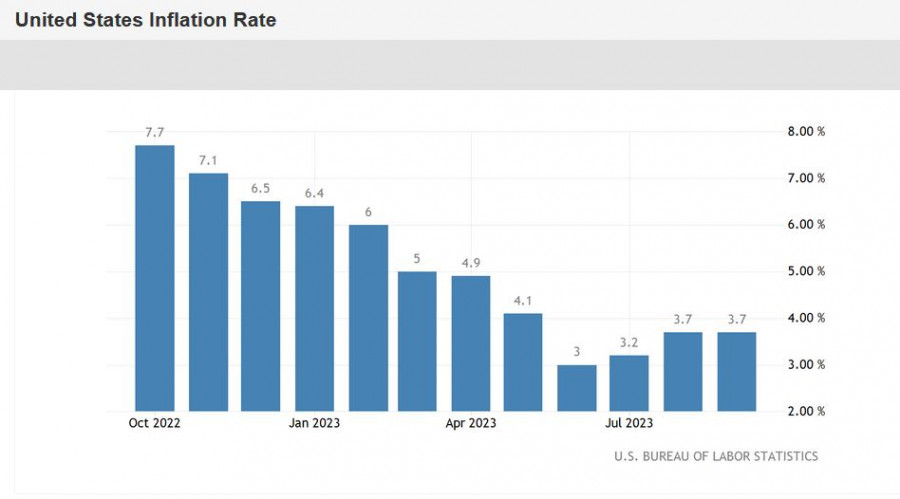

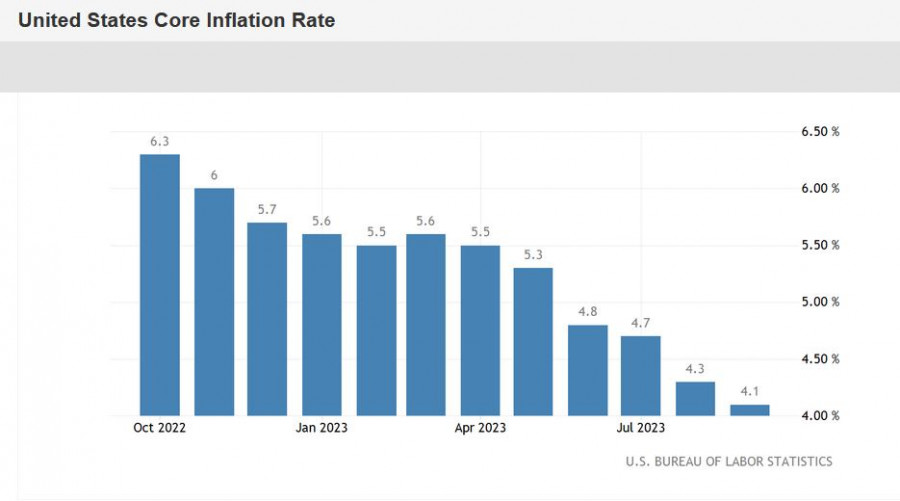

Empecemos con algunas estadísticas sencillas. Según los datos publicados ayer, el índice general de precios al consumo se mantuvo en septiembre en el nivel de agosto, es decir, en el 3,7% interanual (con una previsión de un descenso al 3,6% interanual). El índice llevaba 12 meses bajando, pero empezó a repuntar en julio y agosto. El índice subyacente, que excluye los precios de los alimentos y la energía, se situó en el nivel previsto del 4,1%. Se trata del nivel más bajo en dos años, la tasa de crecimiento más débil desde septiembre de 2021.

En otras palabras, el IPC general sigue a la baja, el índice básico se mantiene a la baja. El índice de precios a la producción, que se publicó el miércoles, no hizo más que complicar el rompecabezas: todos los componentes del informe salieron en la "zona verde", lo que refleja la aceleración del indicador de inflación.

Cabe señalar que, tras los resultados de la semana pasada, el ánimo de halcones del mercado respecto a las nuevas medidas de la Reserva Federal se debilitó considerablemente, en primer lugar, en el contexto de la próxima reunión, que se celebrará el mes que viene. Así, la probabilidad de subida de las tasas de interés en noviembre es ahora de sólo el 9% (según la herramienta FedWatch de la CME). A modo de comparación, a principios de octubre las probabilidades de un escenario de 25 puntos en la reunión de noviembre eran de casi el 50%. En cuanto a la reunión de diciembre, también existe cierto escepticismo por parte de los participantes en el mercado. La probabilidad de una subida de las tasas en la última reunión del año ha caído del 40% al 30% actual.

Como vemos, los operadores están casi seguros de que la Fed mantendrá el statu quo en noviembre, pero aún albergan ciertas esperanzas para la reunión de diciembre. Los informes de inflación publicados esta semana no han cambiado la tendencia a favor de los halcones. Pero hay que hacer una advertencia importante: lo que importa en esta situación no son los informes en sí, sino su interpretación. En otras palabras, los informes pueden inclinar la balanza tanto a favor como en contra del dólar. Y el papel clave aquí lo desempeñarán los miembros de la Fed.

Permítanme recordarles que a principios de octubre, el dólar reforzó significativamente sus posiciones, a pesar del débil informe sobre el crecimiento del índice PCE básico, que reflejó un descenso del índice hasta el 3,9%. El billete verde recibió el apoyo de los representantes de la Fed. En particular, la directora de la FRB de Cleveland, Loretta Mester, señaló que es probable que la Fed tenga que subir una vez más las tasas este año, ya que los riesgos para la inflación se han desplazado ahora al alza. Michelle Bowman, miembro de la Junta de Gobernadores de la Fed, expresó una postura similar. Según ella, subir más las tasas de interés y mantenerlas en el nivel alcanzado durante mucho tiempo "sería apropiado".

Al calor de estas declaraciones, el índice del dólar alcanzó un máximo de casi un año de 107, y el par eur/usd tocó un mínimo de seis meses de 1,0449.

Pero entonces se publicaron las nóminas no agrícolas, que reflejaron el débil ritmo de crecimiento de los salarios medios. A esto siguieron comentarios más cautelosos de los funcionarios de la Reserva Federal. Inmediatamente, varios miembros del regulador estadounidense expresaron sus dudas sobre la conveniencia de un mayor endurecimiento del MPC. Entre ellos - Mary Daly, Laurie Logan, Philip Jefferson.

Tras sus discursos, la balanza se inclinó de nuevo a favor de los compradores de par eur/usd, ya que el dólar se debilitó de forma generalizada, en medio de una significativa caída de las expectativas halcones.

Tales oscilaciones en el sentimiento indican que el mercado se encuentra en una encrucijada. La Fed elevó al dólar, pero también lo hundió. Ahora, el destino de la divisa estadounidense vuelve a estar en manos de la Fed. Si los miembros de la Fed se preocupan por la dinámica de los principales indicadores de inflación, el dólar volverá a hacer recordar sobre sí mismo. Al mismo tiempo, en mi opinión, el mercado ha vuelto a jugar con el statu quo en la reunión de noviembre. Por lo tanto, si la Fed insinúa una posible subida de las tasas en diciembre, esa retórica "funcionará" para el billete verde.

Según los estrategas de divisas de Danske Bank, las últimas publicaciones han reavivado las esperanzas de un mayor endurecimiento de la política de la Fed. En particular, los expertos llaman su atención sobre el hecho de que, tras varios meses de descenso, los precios de la vivienda en EE.UU. han aumentado inesperadamente. Al mismo tiempo, la inflación general muestra estabilidad, lo que puede preocupar a los representantes "neutrales" de la Fed.

En otras palabras, si la Fed endurece su retórica en respuesta a los informes de inflación en un futuro próximo, el dólar recuperará rápidamente el terreno perdido. Esto significa que el billete verde volverá al nivel de soporte de 1,0450 (la línea inferior del indicador de las Bandas de Bollinger en el marco temporal D1), que estaba fuera del alcance de los osos del par eur/usd a principios de octubre. Al mismo tiempo, no podemos excluir un escenario alternativo, en el que los miembros de la Fed mantendrán una postura prudente, centrándose en el descenso del IPC básico y expresando escepticismo sobre la conveniencia de un mayor endurecimiento del MPC. En este caso, el par volverá al rango de 1,0650-1,0750.

Por el momento, la situación es incierta: los operadores sólo tienen en sus manos estadísticas secas, mientras que el desarrollo del escenario sur/norte requiere una interpretación correspondiente por parte de la Fed.